2025年4月時点の個人向け国債(変動10年)の利率は年0.93%です。国債は国が発行する債券で、半年ごとに利子を受け取れ、満期時には元本が返ってきます。信用度が非常に高く、元本割れのリスクは実質的にありません(国が破綻しない限り)。

発行から1年が経過すれば、1万円単位でいつでも中途換金が可能なため、流動性も比較的高い商品です。

「変動10年」は半年ごとに適用利率(クーポン)が見直される変動金利型なので、今後の金利上昇局面では受け取る利子も増える可能性があります。

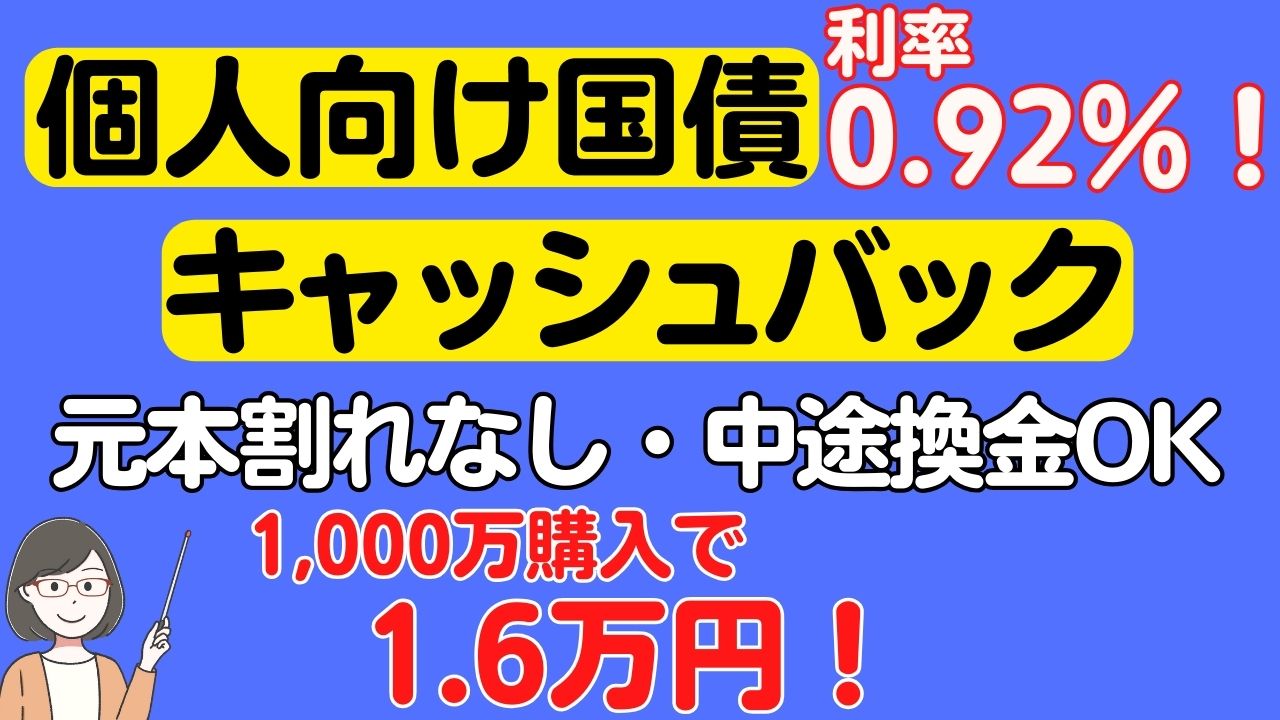

また、個人向け国債は複数の証券会社でキャッシュバックキャンペーンが実施されています。たとえば1,000万円購入で16,000円還元など、購入金額に応じた還元があり、数百万円〜数千万円を運用する方には実質利回りの底上げになります。

.png)

私も個人向け国債は定期的に購入しています!

個人向け国債とは?特徴

個人向け国債(こじんむけこくさい)は、日本政府が私たち個人投資家向けに発行する債券です。国が資金を調達するために、私たち個人からお金を借り入れる仕組みのひとつであり、あらかじめ決められた返済期日(償還期日)までに、国は元本と利子を支払うことを約束しています。

- 購入単位は1万円以上、上限なし

- 利子は年2回(半年ごと)に支払われる

- 発行から1年経過後は1万円単位で中途換金が可能(※直近2回分の利子は返還)

- 国が元本と利子の支払いを保証しており、信用度が高い

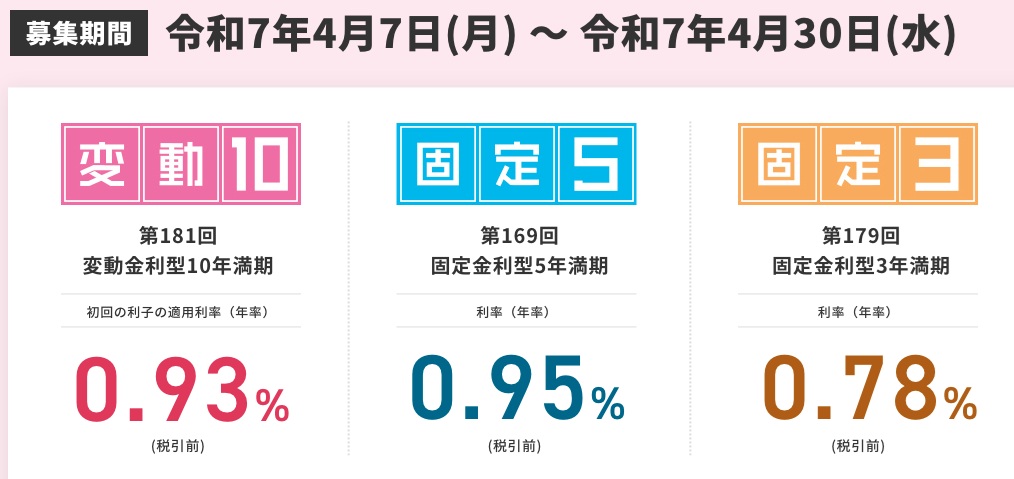

個人向け国債の種類(変動10年・固定5年・固定3年)

個人向け国債には、変動金利型の「変動10年」、固定金利型の「固定5年」「固定3年」の3タイプがあり、それぞれの主な特徴は以下の通りです。

| 変動10年 | 固定5年 | 固定3年 | |

|---|---|---|---|

| 金利 | 変動(半年ごと) | 固定 | 固定 |

| 満期(償還期間) | 10年 | 5年 | 3年 |

| 主な特徴 | 市場金利が上がると利率も上がる。最低金利保証あり(年0.05%)。 | 5年間金利が固定。将来の金利低下に強い。 | 短期運用向き。満期が近く、使いやすい。 |

| おすすめの人 | 長期で預けてもよい人、今後の金利上昇に備えたい人 | 中期的に安定した利回りを求める人 | 資金を短期間運用したい人 |

2025年4月現在発売されている個人向け国債の利率は下記となります。

.png)

銀行の定期預金よりも高い水準です!

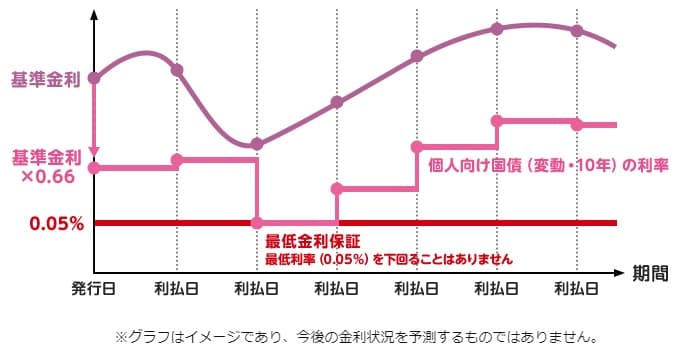

変動10年は、半年ごとに金利が見直され、市場金利(基準は10年物利付国債利回り)に連動します。今後、市場金利が上がれば、それに応じて受取利息も増加します。市場金利が下がった場合でも年0.05%の最低利率が保証されています。

一方、固定型(3年・5年)は発行時の金利で固定されるため、途中で金利が上がっても受け取れる利息は変わりません。

現在は金利上昇局面なので、半年ごとに金利が見直される「変動10年」がおすすめです。

2025年4月5日追記

トランプ大統領による関税政策の発表を受けて債券が買われ、長期国債の金利が急低下しています。10年変動金利は上昇傾向にあると思っていましたが、今後の動向が読めなくなってきました…。安全資産の置き場所として国債を買うのであれば問題ありませんが、金利を重視するのであれば、1%の定期預金に預けておいた方が無難かもしれません。

変動10年国債の利率(表面利率)は、「基準金利 × 0.66」で決まり、最低保証利率年0.05%を下回ることはありません。

▼金利イメージ図

金利が上昇した場合、新規に発行される国債の方が高い利率になりますが、変動10年国債は半年ごとに金利が見直されるため、この影響は限定的です。

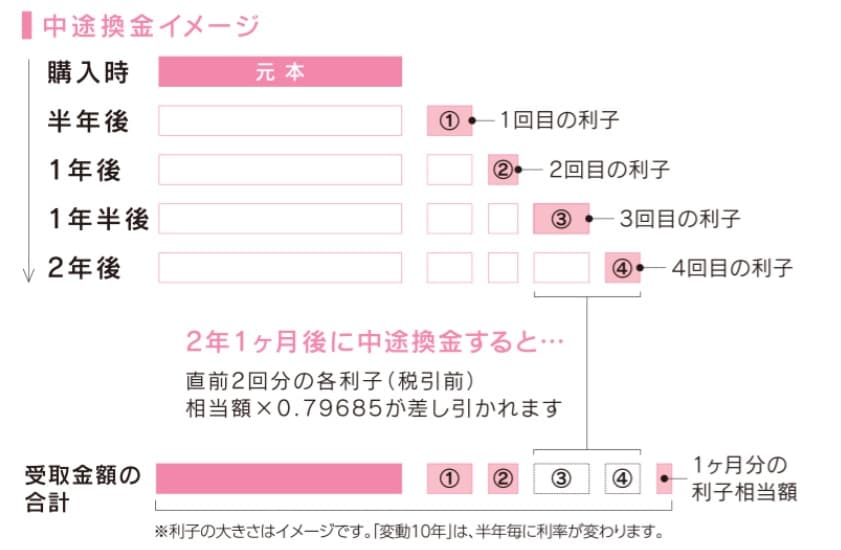

中途換金のペナルティは?

個人向け国債は発行から1年以内は原則換金できません(災害や保有者が亡くなった場合など特別な事情を除く)。解約できるのは1年後からとなります。発行から1年経過すれば、額面1万円単位でいつでも中途換金が可能です。

中途解約すると「直前2回分の各利息(税引き後)✕0.79685」が差し引かれます(ペナルティ)。しかし、手数料等はかからないため、中途解約しても元本割れすることはありません。

▼中途換金のイメージ図

上記イメージ図の2年1か月後に中途換金した場合、

「元本+1回目の利子+2回目の利子+5回目の利子の1か月分」-「中途換金調整額(3回目の利子と4回目の利子×0.79685)」となります。

では、具体的にはどうなるのかシミュレーションしてみましょう。年利0.8%の個人向け国債100万円分を保有していた場合の例です。

▼1年で中途換金の場合

| 項目 | 金額(税引前) | 計算式 |

|---|---|---|

| 年間の利子 | 8,000円 | 100万円 × 0.8% |

| 中途換金時のペナルティ(差引額) | 7,968円 | 100万円 × 0.79685% |

| 受け取れる利子(税引前) | 約31円 | 8,000円 − 7,968円 |

| 受け取れる利子(税引後) | 約25円 | 約31円 ×(1 − 20.315%) |

▼2年で中途換金の場合

| 項目 | 金額(税引前) | 計算式(簡易) |

|---|---|---|

| 2年間の利子(総額) | 16,000円 | 100万円 × 0.8% × 2年 |

| 中途換金時のペナルティ(差引額) | 7,968円 | 100万円 × 0.79685%(直近2回分に相当) |

| 受け取れる利子(税引前) | 約8,032円 | 16,000円 − 7,968円 |

| 受け取れる利子(税引後) | 約6,402円 | 8,032円 ×(1 − 20.315%) |

1年で換金した場合でも利子を受け取ることができますが、利子は約30円となりほとんど残りません。2年間保有すれば、受取利子は約6,400円となり、1年換金時に比べてかなり有利です。

上記と同様に、以下は、100万円分の個人向け国債(年利0.8%・税引前)を1年〜5年保有し、中途換金した場合の利子・ペナルティ・税引後の受取額をまとめた一覧表です。

※計算は簡易的な概算です(半年複利・日割り計算などはしていません)

| 保有年数 | 利子総額 (税引前) | ペナルティ (税引前) | 受取利子 (税引前) | 受取利子 (税引後) |

|---|---|---|---|---|

| 1年 | 8,000円 | 7,968円 | 32円 | 約26円 |

| 2年 | 16,000円 | 7,968円 | 8,032円 | 約6,402円 |

| 3年 | 24,000円 | 7,968円 | 16,032円 | 約12,779円 |

| 4年 | 32,000円 | 7,968円 | 24,032円 | 約19,157円 |

| 5年 | 40,000円 | 7,968円 | 32,032円 | 約25,535円 |

2年以上保有すれば、利子をしっかり受け取ることができ、保有期間が長くなるほど、ペナルティの影響が小さくなり、実質利回りが改善します。

財務省のホームページでは中途換金のシミュレーションができます。

参考:中途換金シミュレーション【財務省ホームページ】

個人向け国債のメリット・デメリット

▼国債のメリット

- 安全性が高い

- 少額から運用できる(1万円~、1万円単位)

- 手数料無料

- 毎月発行されるので購入しやすい

- 発行後1年経過すると、中途換金可能

- 中途換金しても額面金額を下回らない(元本割れしない)

▼国債のデメリット

- 収益性は高くない

- 購入後1年経過しないと中途換金できない

- 中途換金すると中途換金調整額(≒直近2回分の利息)が差し引かれる

個人向け国債(変動10年) vs 定期預金

個人向け国債(変動10年)と定期預金を比較すると、以下のような違いがあります。

| 項目 | 個人向け国債(変動10年) | 定期預金 |

|---|---|---|

| 元本保証 | あり(国による保証) | あり(預金保険制度、上限1,000万円) |

| 金利 | 変動制(例:年0.92%/2025年3月) | 固定制(例:年0.275%) |

| 利子の受取頻度 | 年2回(半年ごと) | 一般的には満期時 |

| 途中解約 | 1年経過後は1万円単位で可能 | 原則可能(利息は減る) |

| 利子の税金 | 20.315%の源泉分離課税 | 20.315%の源泉分離課税 |

| インフレへの強さ | 強い(金利も上がる) | 弱い(固定金利のまま) |

定期預金はシンプルで手堅い選択肢ですが、現在のような金利上昇局面では、個人向け国債(変動10年)の方が金利の上昇に追随できるメリットがあります。また、元本が全額保証されるので、まとまった資産を安心して運用することができます。

参考記事:定期預金金利の高い銀行!新規口座開設者限定キャンペーンも高金利

国債はどこで買える?手数料は?

個人向け国債は毎月発行され、証券会社、銀行等の金融機関や郵便局で購入することができます。

個人向け国債の募集・発行スケジュールは財務省ホームページで確認できます。

国債は、どの金融機関で購入しても金利や手数料などの条件は同じです。そのため、「〇〇証券で買うとお得」といった違いは基本的にありません。

ただし、購入時に実施されているキャンペーンを利用すれば、実質的にお得になることがあります。

一部の証券会社では、購入金額に応じて現金がもらえるキャッシュバックキャンペーンを行っており、購入額が大きいほど還元額も増えます。詳しくはこのあとご紹介します。

まとまった金額で購入するなら、こうしたキャンペーンの活用がおすすめです。

個人向け国債 キャッシュバックキャンペーン

一部の証券会社では、購入金額に応じて現金がキャッシュバックされるキャンペーンが毎月のように実施されています。

以下は、SBI証券・SMBC日興証券・大和証券の3社の2025年3月の個人向け国債(変動10年)を対象としたキャッシュバックキャンペーンの情報です。

なお、SMBC日興証券と大和証券はネット証券ではありませんが、ネット経由での購入も可能です(ただし、途中売却を希望する場合は電話での手続きが必要)。

| 購入合計金額 | キャッシュバック金額 | ||

| SBI証券 | SMBC日興証券 | 大和証券 | |

| 50万円~99万円 | 500円 | - | - |

| 100万円~199万円 | 1,000円 | - | - |

| 200万円~299万円 | 2,000円 | - | - |

| 300万円~399万円 | 3,000円 | - | - |

| 400万円~499万円 | 4,000円 | - | - |

| 500万円~599万円 | 5,000円 | 7,000円 | - |

| 600万円~699万円 | 6,000円 | 8,000円 | - |

| 700万円~799万円 | 7,000円 | 9,000円 | - |

| 800万円~899万円 | 8,000円 | 10,000円 | - |

| 900万円~999万円 | 9,000円 | 11,000円 | - |

| 1,000万円 | 10,000円 | 16,000円 | 16,000円 |

| 以降100万円増額ごとに | +1,000円 | +1,600円 | +1,600円 |

| ↓ | |||

| (例)5,000万円 | 50,000円 | 80,000円 | 80,000円 |

| (例)1億円 | 100,000円 | 160,000円 | 160,000円 |

.png)

国債を買うついでにもらえるおまけだと考えると、嬉しいですね!

個人向け国債は1万円単位で購入でき、購入金額に上限はありません。それぞれのキャンペーン詳細は下記公式サイトで確認できます。

参考:【SBI証券】個人向け国債デビューキャンペーン(2025年3月)

参考:【SMBC日興証券】3月-4月個人向け国債キャンペーン(2025年3月-4月募集)

参考:【大和証券】ダイワで3月の個人向け国債キャンペーン

★50万円~499万円購入する場合

SBI証券でキャッシュバックが受けられます。ただし、2017年以降に個人向け国債キャンペーンの対象となったことがない人が対象となっています。

★500万円~999万円購入する場合

SBI証券とSMBC日興証券でキャッシュバックが受けられますが、SMBC日興証券のほうが2,000円キャッシュバック金額が多いです。

★1,000万円以上購入する場合

SMBC日興証券も大和証券も購入金額1,000万円で16,000円キャッシュバック(利回り0.16%)です。以降は100万円増額ごとに+1,600円追加(上限なし)です。例えば、5,000万円購入なら80,000円、1億円購入なら160,000円キャッシュバックです。

私は上記3社すべてに口座を持っていますが、国内債券はSMBC日興証券で購入することが多いです。理由は、SMBC日興証券には預け入れ資金に応じたステージ制度があり、ステージが上がるほどIPOの当選確率が高くなるからです。

上記以外の証券会社でも、国債のキャッシュバックキャンペーンをやっています。すでに口座をもっている証券会社があれば、そこを利用するのもよいと思います。

野村証券とみずほ証券のキャッシュバックは、1,000万円で14,000円(利回り0.14%)です。詳しくは下記公式サイトでご確認ください。

参考:野村證券:個人向け国債キャンペーン

参考:みずほ証券:個人向け国債キャンペーン

★キャッシュバック時期

キャッシュバックは多くの証券会社で購入月の翌々月に口座に入金されます。この様なキャンペーンとしてはキャッシュバック時期がとてもはやいです!

実際、私は2024年4月にSMBC日興証券で国債500万円購入して、6/6にキャッシュバックの7,000円が入金されました。

まとめ

個人向け国債は投資商品としての収益性はそれほど高くないものの、ほぼノーリスクで運用できる点が魅力です。

次のような方は国債の購入を検討してみる価値があると思います。

- 銀行預金よりも有利な利率がよい

- 元本割れのない、安全な運用先がよい

- 数百万円〜数千万円といった大きな資金を安全な場所に置いておきたい

| 個人向け国債の特徴 | |

|---|---|

| 発行者 | 日本国(財務省) |

| 元本保証 | あり(国が責任を持って返済) |

| 種類 | 変動10年、固定5年、固定3年 |

| 金利タイプ | 変動(10年)、固定(3年・5年) |

| 最低金利保障 | 年0.05%(どんなに低金利でもこれ以上は下がらない) |

| 利払い頻度 | 年2回(半年ごと) |

| 購入単位 | 1万円以上1万円単位 |

| 中途換金 | 発行後1年経過で可能(直近2回分の利子相当が差し引かれる) |

| 税金 | 利子に対し約20.315%の源泉徴収(所得税+住民税) |

| 購入場所 | 銀行、郵便局、証券会社(ネット証券でも購入可)など |

| リスク | 信用リスクほぼなし(日本国の信用)/金利変動による影響あり(変動型の場合) |

国債は、どこで購入しても金額は同じで、購入時の手数料も一切かかりません。ただし、キャッシュバックキャンペーンを実施している証券会社もあるため、購入する際はそういった証券会社を選ぶのがおすすめです。

2025年4月現在の変動10年国債の利率は、一般的な定期預金の金利を上回っていることから、定期預金派の方も検討してみてもよいと思います。

コメント 初めてのコメントは承認後に表示されます